朝日新聞の記事を転載し、検討も加えました。

人生100年時代に向け、長い老後を暮らせる蓄えにあたる「資産寿命」をどう延ばすか?

人生100年時代に向け、長い老後を暮らせる蓄えにあたる「資産寿命」をどう延ばすか?

金融庁が指針案をまとめました。

人生100年時代に向け、長い老後を暮らせる蓄えにあたる「資産寿命」をどう延ばすか。

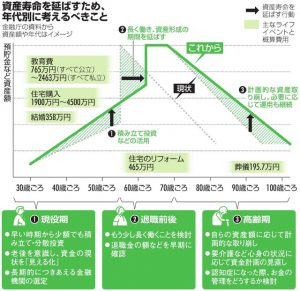

この問題について、金融庁が22日、初の指針案をまとめた。働き盛りの現役期、定年退職前後、高齢期の三つの時期ごとに、資産寿命の延ばし方の心構えを指摘。政府が年金など公助の限界を認め、国民の「自助」を呼びかける内容になっている。

報告書案「高齢社会における資産形成・管理」として、金融審議会で示した。

定年退職者のほぼ半数は、退職時点か直前まで退職金額をわかっていないのが実情だ。このため、退職前後の時期は、退職金がいくらかや使い道などのマネープランの検討を勧める。

これは、年金制度が破綻したことを国が認めたことになります!

平均寿命が延びる一方、少子化や非正規雇用の増加で、政府は年金支給額の維持が難しくなり、会社は退職金額を維持することが難しい。老後の生活費について、「かつてのモデルは成り立たなくなってきている」と報告書案は指摘。国民には自助を呼びかけ、金融機関に対しても、国民のニーズに合うような金融サービス提供を求めている。

年金だけが収入の無職高齢夫婦(夫65歳以上、妻60歳以上)だと、家計収支は平均で月約5万円の赤字。蓄えを取り崩しながら20~30年生きるとすれば、現状でも1300万~2千万円が必要になる。長寿化で、こうした蓄えはもっと多く必要になる。

生活資金を預貯金で確保しつつ、長期・分散・積み立て投資を呼びかけた。

まず、現役期は「少額からでも資産形成の行動を起こす時期」と説明。生活資金を預貯金で確保しつつ、長期・分散・積み立て投資を呼びかけた。具体的な方法として、年40万円まで20年間非課税で投資できる「つみたてNISA」や、個人型の確定拠出年金「iDeCo(イデコ)」などをあげた。出産や住宅購入などの生活設計に応じた預貯金の変化や家計収支を「見える化」することも、効果的な対応として触れた。

高齢期は、資産の計画的な取り崩しを考えるとともに、取引先の金融機関の数を絞ったり、要介護など心身が衰えた場合にお金の管理をだれに任せるかなどを考えたりしておくことを、課題としてあげている。

蓄えの出来ない働き盛りの現役期の人はどうするか?

非正規雇用の平均年収は300万円前後でしょうか!

この年収では家賃を払えば日々の生活で、全く余裕が無いと思われます。

正規雇用で、夫婦共働きをして一人分の給料を蓄えや資産運用に回す様にしていく方法しか無い様ですね!

蓄えの無い定年退職期の人はどうする?

こういう方はパートタイムをしてでも、元気なうちは収入を得る方法を考えるべきです。

ゆとりのある老後は、ちょっと期待できないかも知れませんが、自分で頑張りましょう!

年金は、もう当てにできません!

国が推進してきた核家族を捨て、大所帯に戻ろう!

国は過去数十年、新築優遇税制を実施して住宅を野放図に増やしてきました。

当然、景気は促進され、税収も増加してきました。

次第に不動産は資産にならなくなり、借入れの返済だけが生活を圧迫しています。

この際は「二戸一政策」、2世帯を1世帯にして共存を図りましょう!

核家族を捨て、大所帯に戻ろう!ということです。